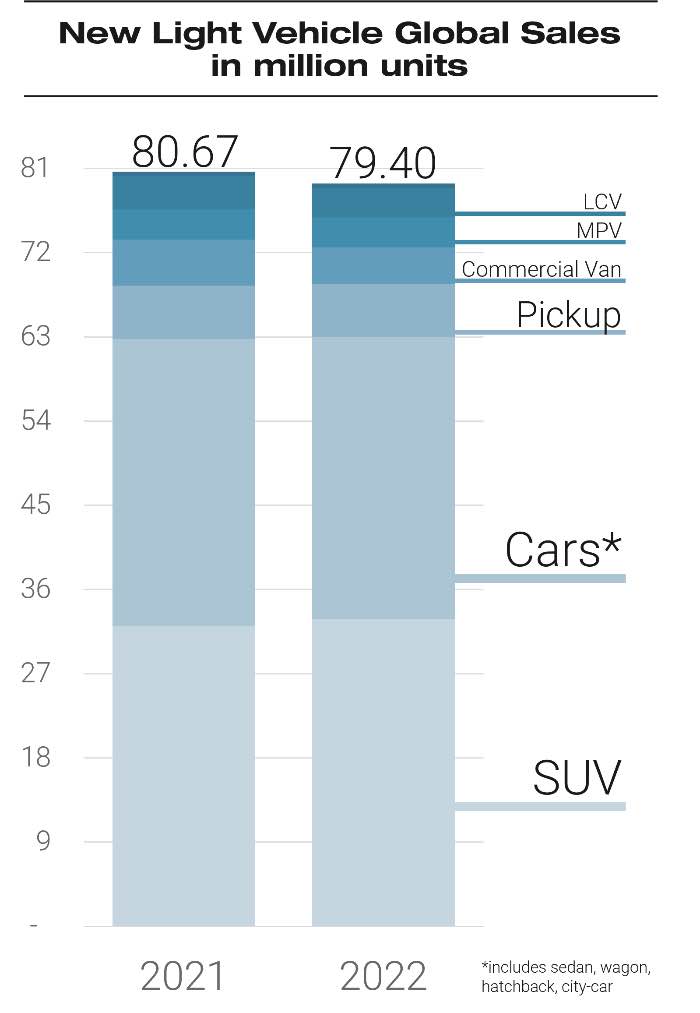

1984年に創設されて今日、世界51カ国以上で自動車産業の調査活動を行うJATOダイナミクス( JATO Dynamics![]() )によると、2022年の世界の新車販売台数は7,940万台となり、2021年の8,070万台から2%減少したという。

)によると、2022年の世界の新車販売台数は7,940万台となり、2021年の8,070万台から2%減少したという。

より具体的には、世界規模での販売台数で24%を占める新興国市場(インド、中東、東南アジア、アフリカ)での好調ぶりが目立った。その勢いは北米、欧州、中国などの地域減少を相殺するほど大きなものであったと総括した。

ちなみに、このJATOダイナミクスでグローバルアナリストを務めるフェリペ・ムニョス氏(Felipe Munoz)の説明によると「2022年は、北米・欧州・中国の3地域で世界販売台数の69%を占めた。しかしこれらの市場では販売台数の減少が続いている。

それには主に2つの要因がある。まずひとつは、北米と欧州ではサプライチェーンの混乱が続いて、半導体が不足したため新車の供給が減少したこと。ふたつめは世界最大の市場である中国での新車販売の勢いが弱まったことにある。

またこれに加えて、ウクライナに於ける戦争が進行していることも減少要因のひとつと言える。こうした複数要因によりロシア市場は、多くの地域や国々などから少なからず制裁を受け、その結果、同地域での車両販売台数は59%減の約100万台に落ち込んだ」と紐解く。

ロシアでの欧米ブランドの撤退が、中国の存在感を高める機会を創出

このムニョス氏の分析を受けたイリーナ・デドヴァ(Irina Dedova)東欧エリアマネージャーは「ロシアでは、国内に流入する欧米ブランドの新車が大きく減速し、その分、中古車を販売する輸入業者への依存度が増しつつある。

しかしその一方でこうした欧米ブランドの撤退は、2022年段階で世界第21位の規模を持っていた当国の自動車市場於いて中国車が自らの地盤を固める機会を造り出したと言える。

そうした中でロシア以南に位置する次なる超大国候補のインドでは、車両販売は24%増の437万台となり新記録を達成している。この結果、図らずもインドは日本を抜いて世界第3位の自動車市場となった。

しかし、それでも人口1,000人あたりの自動車販売台数は3.1台と、インドは上位25カ国の自動車市場の中で最も低い水準に留まっているに過ぎない」と話す。

インドの消費意欲は、景気回復や政府の支援策により支えられている

このインド市場の状況についてJATOダイナミクス・インド代表のラビ・バティア氏(Ravi Bhatia)は「当地の消費意欲は、景気回復や政府の支援策により支えられている。

その内情は、輸出を促進するための今後5年間で総額75億ドルの生産連動型インセンティブや、新車需要を高めるための新しいスクラップ政策の導入などの決定で拡大し続けている状況にある。

また当地の銀行や金融機関も競争力のある金利で融資を行うことに寛容になっている。一方で、そうした金融優遇措置、パンデミック後の対策、給付金などの影響が波及。中東での需要拡大にも少なからず貢献しているようだ。

例えば、湾岸協力会議加盟6カ国の新車販売台数は275万台となり、中東地域全体の46%を占めるに至っている」と語る。

その中東地域についてJATOダイナミクス中東でエリアマネージャーを務めるサミール・サワリ氏(Samir Sawalhi)は「中東は今後、世界の自動車産業に於いてより重要な役割を担うことになりそうだ。

実際、世界19位の自動車市場であるサウジアラビアは、電気自動車生産の拠点となることを目指しており、今後10年間で500億ドルの投資が見込まれている。

また未だ新興地域に過ぎないアフリカ市場でも、新車の販売台数が5.5%増の115万台となっている。これはアフリカ大陸最大の市場である南アフリカ(地域占拠率44%)での販売台数が14%増加したことが要因だ。

アフリカに於けるそれ以外の状況は、北アフリカが全体の42%、南部アフリカが45%を占める一方、東アフリカ、中部アフリカ、西アフリカはそれぞれ4.8%、1.3%、6.7%だった」分析した。

先進国政府の手厚いインセンティブなどにより市場のEV躍進は続く

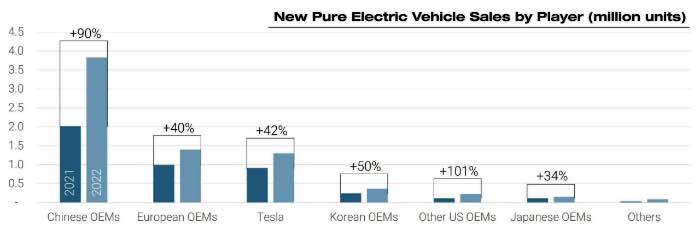

そうしたなかで注目株のEVの躍進はまだまだ続いている。先のムニョス氏は「2022年のピュアEV(BEV)の台数は66%増の737万台となり、前年から290万台増えている。

これは2020年から2021年にかけて見られた240万台の増加を上回る数字である。2022年のBEVの世界シェアは2021年の5.5%から9.3%に急拡大した。地域別で2桁のシェアを獲得したのは、中国(15.6%)と欧州(12.2%)のみだ。

また今後もEVブームは引き続き続きそうだ。先進国政府は、手厚いインセンティブを提供し続け、消費者の内燃機関(ICE)車からの乗り替えを促しており、自動車メーカーがより手頃なモデルを導入してきたことで平均価格は低下している。

特にノルウェーは世界規模でEV普及の基準を作り続けている。2022年に同国で販売された乗用車の71%がBEVだったが、最もマーケットシェアを拡大したのは香港で、2021年の24.4%から53.1%にまでなった」という。

中国の免税措置は、多くの消費者にICE車からBEVへの切り替えを促す

JATOダイナミクスチャイナのボー・ユー(Bo Yu)エリアマネージャーは「6年以上経過した車両のスクラッププログラムと、一定価格までの新車電気自動車に対する免税措置は、多くの消費者にガソリン車から電気自動車への切り替えを促している。

中国はBEVの世界最大の市場として、世界のBEV販売の53%を占めており、同国の世界市場での乗用車販売シェアである32%を大きく上回った。

この中国の成功は、BEVの納車待ち期間がICE車よりも短いことと、消費者にとって選択肢が増え続けていることの結果であり、2022年には中国で15もの新ブランドが立ち上げられた。

2022年には、テスラが43%の販売増で首位だったが、中国のメーカーにマーケットシェアを奪われ、3%ポイント減の17.6%となった。

トヨタが市場で再び首位、新車の乗用車100台のうち13台を占める

そうしたなかでムニョス氏は「2022年、トヨタは世界で最も売れている自動車メーカーとなり、新車の乗用車100台のうち13台を占めた。

米国と日本を上回る最大の市場となった中国での好調な業績により、世界でのマーケットシェアを0.3%ポイント増加させることができた結果だ。

それはトヨタがハイブリッド車とSUVの両方で充実したモデルラインアップを提供していることによるもので、2022年には、トヨタはフォルクスワーゲングループを抜いて、世界で最も売れているSUVメーカーに浮上した。

対してフォルクスワーゲングループは、2021年同様、トヨタに次ぐ2位を確保したが、台数は10%減少し、シェアは0.7%ポイント減少した。

同社にとって第二の市場である中国では、現地での競争激化により販売台数が6%減少したが、中国、欧州ともに販売首位を維持した。

韓国ブランドのヒュンダイ・キアは、韓国、インド、北米、欧州で 確固たる地位を築いているため、3位であった。

欧米のライバルとは異なり、ヒュンダイ・キアは比較的広範囲に販売網を持っており、世界販売の71%が4つの地域にまたがっている。

4位のステランティスは、販売台数が10%減の580万台であった。欧州では、サプライチェーンの問題が車両の供給力に影響し、販売台数は14%減少した。

このような状況にもかかわらず、ステランティスは中南米で首位となっている。ゼネラルモーターズは460万台で5位となったが、シボレーがそのうちの62%を占めた(ジョイントベンチャーである上汽通用五菱汽車の台数は除く)。

BYDも生長するも、グローバルモデルランキングにテスラが2車種入る

このような中に於いて2022年、最も急速に成長した自動車メーカーはBYDであった。

BYDは、人気のあるすべてセグメントにおける強力な提案と競争力のあるEVラインアップにより、世界でのマーケットシェアを1.5%ポイント獲得することができた。

BYDはテスラに続いて世界で2番目に売れているBEVメーカーとなり、2022年の販売台数は184%増の91万1,000台以上となった。スズキ、マヒンドラ、タタなどのメーカーも、インドでの需要増により、販売が加速した。

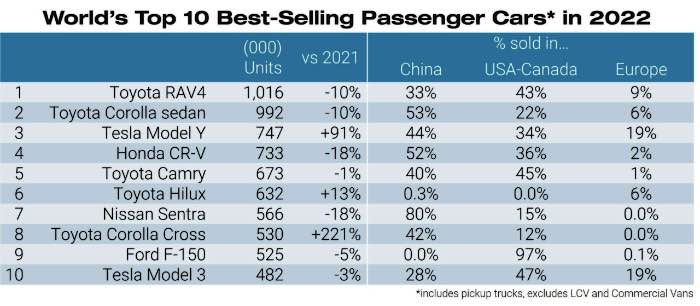

そうしたなかでテスラは、2022年に発売していた4モデルのうち、2モデルをトップ10にランクインさせた。

JATOの53カ国のデータと、さらに95カ国の調査・推定によると、テスラ モデル Yは2022年に世界で3番目に売れた乗用車となり、従来から販売首位の常連であるトヨタRAV4とトヨタ カローラ/レビン セダンに続いた。

テスラの各々の車両は、純粋な電気自動車であり、比較的新しいブランドがグローバルでの販売首位に近づいただけでなく、手ごろな価格帯のモデルでもないことを考えると、歴史に残る瞬間を目の当たりにしたと言える。

但しテスラ モデル3は10位に入っているが、2021年と比較して1位落とした。トヨタはトップ10に5モデル、フォード、ニッサン、ホンダはそれぞれ1モデルずつランクインしている。

中国ブランドが国外で果たす役割がますます大きくなっている

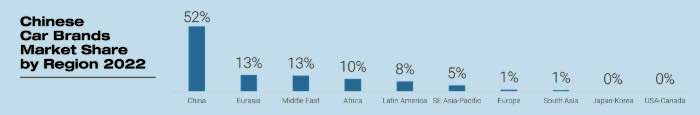

もうひとつ昨年現れたもう一つの興味深い傾向は、中国ブランドが中国国外で果たす役割がますます大きくなっていることである。

2022年には、中国メーカーが製造した約150万台の乗用車が中国国外で販売され、2021年と比較すると48%増加した。この成長は、より競争力のある高品質な製品を提供し、手頃な価格のEVセグメントを大きく押し上げたことが要因となっている。

中国のメーカーは、世界市場での地位を向上させる方法を模索している。新市場に直接製品を投入するメーカーもあれば、欧米市場で定評のあるブランドを販売するメーカーもある。

更に一部の中国メーカーは、より競争力のある製品を提供することで市場での存在感を高めたいと考えている欧米企業向けに自動車を生産している。

そんな中国メーカーの成長は新興市場でも感じられ、そのマーケットシェアは2021年の4.8%から6.4%に跳ね上がった。

これはまだ比較的小さな割合だが、中国メーカーは欧州や韓国の自動車メーカーからシェアを奪うことに成功しているのだ。

これらの活躍をユーラシア大陸全体で見ると、中国メーカーのマーケットシェアは、2021年の6.2%から2022年には12.8%と2倍以上になっている。

SUVが更なるけん引役となるなか、中国メーカーの足場固めが着実に

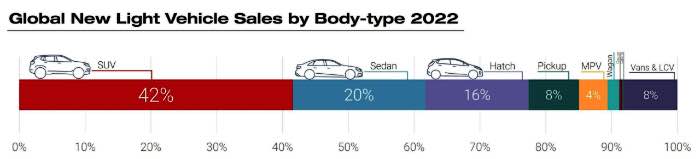

車種別の分析では2021年から2022年にかけて市場全体が2%近く減少したにもかかわらず、SUVの販売台数は2.3%増の3,280万台と過去最高を記録した。世界全体でのSUVのシェアは、2021年の39.7%から41.3%に上昇している。

ここで地域毎の分布を見ると欧州では、SUVのマーケットシェアが4.3%ポイント上昇し、販売台数全体の43%という新記録を達成して、地域別では世界第2位となった。北米では、SUVの販売台数は全体の54%を占め、中国では41%を占めている。

2022年、世界で販売されたSUVは合計1,560万台となった。その大半がコンパクトSUVで760万台に達し、次いでミッドサイズSUVが505万台、ラグジュアリーSUVが450万台となった。

このSUVの販売増は、セダン、ハッチバック、MPV、ワゴンといった従来のセグメントを犠牲にしたもので、それらは2%減の3,330万台となった。ピックアップトラックの販売台数は、最大の市場である北米での需要減により2%減少した。

最後に2023年の見通しについてだが、業界が直面したサプライチェーンの問題や世界的な半導体不足を考えれば、2022年に見られた落ち込みは予想外のことではなかった。

多くのメーカーはこの嵐を乗り切ることができたが、新たな課題も出てきている。昨年最もシェアを伸ばしたBYDが示すように、EV移行期の最前線にいる中国メーカーは、ますます完成度を高めた手頃な価格の製品を提供することで、急速に市場全体の足場を固めつつある。

この課題に対応するため、テスラは値下げを開始しており、欧米の既存メーカーも市場での地位を維持するためには、追随を余儀なくされるだろう」と結んでいる。