北米でのHV急増が業績に明暗、HVの品揃えの無い日産が苦戦

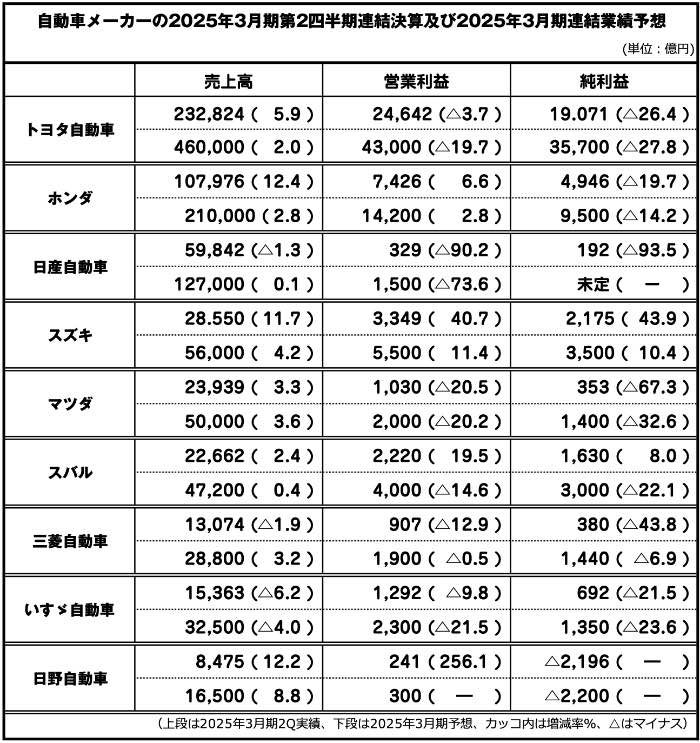

上場自動車メーカーの2025年3月期第2四半期(中間期)連結決算が11月11日、出揃った。6か月累計の中間期業績は最終利益の減益が相次ぎ、とくに北米や中国で品揃えが遅れた日産自動車の不振が目立った。通期も前半の減益が響き、多くが販売台数や利益見通しを下方修正した。(佃モビリティ総研・松下次男)

「ここまでHV(ハイブリッド車)が急速に伸びるとは読めなかった」。日産自動車の内田誠社長は決算説明会で米国市場の動きについてこう述べ、HVやPHV(プラグインハイブリッド車)を持っていないことが業績悪化の要因の一つになったことを認めた。

米国市場は堅調だが、販売拡大のネックとなっていた半導体不足の足かせが解消されたことで競争が激化。これに伴いインセンティブ(販売奨励金)が大きく上昇し、従来の売り方では利益につながらなくなってきた。

日系メーカーは比較的、インセンティブを抑えているが、それでも売るためにはある程度「追随せざるを得ない」というのが実態。そこへEV(電気自動車)販売にブレーキがかかる一方で、リーズナブルで燃費の良いHVやPHV市場が人気となっている。

世界最大市場の中国でも日産は苦戦。現地メーカーの新エネルギー車(NEV)が急速に拡大する半面、合弁メーカーが主戦場とするノンプレミアム市場が縮小し、そのスピードが増している。価格競争も激化する。

こうした急速な市場変化と商品のミスマッチから、日産は中間期、営業利益、最終利益がそれぞれ前年同期比90・2%、93・5%の減益となった。このため、日産は全世界の従業員の7%に当たる9000人のリストラ策や生産能力の2割減を発表した。

これにより2026年度までに年間350万台レベルの販売でも株主還元や成長投資できる利益が確保できる体制を目指すとし、今年3月に発表した中期計画のThe Arc(ジ・アーク)で示した「販売台数100万台増」を実質的に取り下げることを表明。新型車30車種投入も時期も遅らせるという。

また、来年1月と4月には経営体制を変更する。内田社長は経営上の責任を示すため、「今月から報酬を50%自主返上する」と述べ、経営会議メンバーも準じた報酬の自主返上を行う考えだ。

同時に、日産は保有する三菱自動車の株式10%分を売却すると公表。ただし、これについては三菱自からの「申し入れに対応した」とし、仏ルノー、三菱自、ホンダとは引き続き戦略的パートナーシップを推進すると表明。三菱自は同日、日産の売却分を上限に自己株式消却を発表した。

日産は2025年3月期通期見通しも下方修正し、グローバル販売台数計画を340万台へと引き下げた。中間期は、乱高下した為替相場も大きく影響した。対ドル相場で大幅に円安へと動いた前年同期との対比で、上半期は円高にも振れたことで、保有するドル資産などが見かけ上、減損し、決算に響いた。

NEV主体の中国市場で日系メーカーは早急な構造転換が迫られている

トヨタ自動車は型式指定に関する不正問題に伴う生産停止などが影響し、中間期は営業利益、最終利益とも減益となった。ただし、中間決算で営業利益が2兆円を超えたのは前期と今期だけとし、依然、高い利益水準を維持した。子会社の日野自動車が北米向けエンジンの認証不正問題で米当局との和解費用を計上したことも響いた。

上半期の国内の生産台数は153万台と前年割れで、期初見通しも下回った。これについて宮崎副洋一社長は「認証課題への対応と安全、品質を最優先する環境、風土を見つめ直す時期を取ったため」と説明。

「これまで見えなかった部分がいかに多かったか。学びがあった」と述べ、認証問題の反省を踏まえながら宮崎副社長は「クルマづくりの基盤を固めるべく、人への投資・成長投資をもう一段積み上げ、総額8300億円に拡大させる」と表明した。

従来は7000億円の計画で、とくに人への投資を大幅に上積みし、「働きやすい環境づくり」を最優先する考えを示した。

このように稼ぐ力を維持した上で、人や成長領域の投資を強化することにより、後半期はグローバルで「年間1000万台の生産ペースに戻す」と強調した。

加えて、米国でHVが好調なことも、トヨタの強み。高い商品力を持っていることで、インセンティブが抑制できる。ストップしていた米インディア工場も10月から再開し、来年1月には通常ペースに戻る見通し。これにより通期見通しは、連結販売台数計画を若干引き下げるものの、営業収益、営業利益、最終利益などの主要な項目は前回見通しを据え置いた。

急激な為替相場の乱高下が各社の減益要因(数字上)へ

ホンダは中間期、四輪車のグローバル販売台数が減少したものの、二輪車の販売が好調に推移し、売上収益、営業利益とも伸ばし、増収増益となった。二輪車は上半期、グローバル販売台数が1000万台に達した。

ただ四輪車はHVが好調な米国や日本で伸ばしたものの、中国販売が前年同期比37・6%減となり、全体の足を引っ張った。青山真二副社長は中国市場について「NEVが加速的に伸びている」とし、もう一段踏み込んだ中国事業の再構築を示唆した。

ホンダは中国の二つの合弁会社でEVの専用工場を建設しており、この両工場の生産能力が年間12万台。一方で、ICE(内燃機関)搭載車の生産能力を149万台から96万台へと削減を目指しているが、それでもEVと合わせると生産能力は年間120万台レベルとなり、足元の販売台数と比較して余剰感が否めない。

このため、青山副社長は数千人規模の人員削減を含め、「一層の削減を進める」と表明した。ホンダの通期見通しは四輪車のグローバル半台数をアジアでの減少を反映し、前回見通しから10万台引き下げた380万台へと下方修正。営業利益は二輪車の挽回により前回見通しを据え置き、最終利益は中国事業などの影響を反映し、下方修正した。

EV販売減速に伴いマツダ、スバルなどもHV強化へ

北米を主力市場とするマツダ、スバルは中間期、ともに増収を達成した。一方で、マツダは米販売のインセンティブ上昇が台数増と為替による増益分をオフセットすることになり、減益となった。

スバルはグローバルの販売台数が減少したものの、米国での小売販売が26か月連続して前年越えを達成したことやインセンティブを業界平均より抑制したことなどから前年同期比19・5%増の増益を達成した。

マツダは北米にCX-50ハイブリッドモデルを投入するなど商品力強化を図るが、通期のグローバル連結出荷台数は前回見通しから5万台下方修正し、125万台へと変更した。売上高、営業利益、当期利益の通期業績見通しも下方修正した。

スバルも連結販売台数、生産台数を前回公表からそれぞれ3万台、5万台引き下げたが、通期の業績見通しは前回公表値を据え置いた。加えて、マツダ、スバルは決算説明会に合わせてHVの品揃えなどの商品力強化を打ち出した。

マツダの毛籠勝弘社長は電動化の推進ともに、「エンジン技術もさらに進化させる」と強調。スカイアクティブーGやXの後継のスカイアクティブーZを開発中で、欧米の厳しい環境規制をクリアーできるエンジンとして2027年中に市場投入する意向を表明した。

HV技術についてもCX-50に搭載するトヨタ製ハイブリッドシステムに加えて、「次期CX-5に自社製のマツダハイブリッドシステムを搭載する予定」と話した。同ハイブリッドシステムはラージ―商品にも展開することを検討する。

スバルの大崎篤社長はグローバル市場でEVがやや足踏みする一方で、HVが好調なことなどから市場の変化に対応できる「柔軟性を身につける」取り組みを進めると表明。

次世代商品に対応した「ものづくり革新」「価値づくり」を進めるとともに、バッテリーEV開発とその知見を活かすことにより、更なるICE系商品も強化すると述べた。具体的には、2027年をめどに稼働を目指す大泉新工場についてEV専用ラインとして立ち上げた後に、EV以外の電動車との混流生産も可能する取り組みを明らかにした。

新工場では斬新な工法を導入し、瞬時にレイアウトの変更を可能にすることなどで、ICE系車両にも対応させる方針だ。また、半導体メーカーのAMDとはアイサイトなどとの協業に加えて、さらに「統合ECU」分野ついても協業拡大で合意しているという。

スズキと三菱自は主力市場の動向が明暗を分ける

スズキと三菱自は主力市場の動向が明暗を分けた。スズキは中間期、日本やパキスタン、欧州などで四輪販売を伸ばし、二輪車もインド、中南米で伸ばした。四輪車は主力市場のインドでも微減にとどめ、売上収益、利益とも4期連続で増収増益を達成した。

通期見通しはグローバルの四輪販売台数を上期のインドの販売実績を反映し9千台引き下げ、324万4千台へと下方修正した。業績面では、売上収益を据え置き、営業利益、最終利益をともに上方修正した。

三菱自は主力市場のタイ、インドネシアで需要が低迷した影響で、中間期、減収減益となった。このように足元の動きは変化が激しいが、通期業績見通しは期初計画を据えい置いた。

いすゞ自動車、日野自動車の商用車メーカー2社の中間期はタイをはじめとした主力市場の需要減が響き、ともにグローバル販売台数が前年割れとなった。いすゞの中間期の連結業績は、車両価格対応を推進したもの、海外市場での台数減、資材費上昇などのマイナス要因が上回り、減収減益となった。

山口真宏取締役専務執行役員はタイ市場の動向について「受注があるものの、ファイナンスがつかない状態が続いている」と述べるとともに、回復の見通しについても債務の問題があり「想定より遅れている」と話した。

タイ市場が正常に戻るのは来年半ば以降になりそうという。こうしたアジア市場の悪化を反映し、いすゞは通期業績見通しを下方修正した。

日野は海外市場で減少したものの、品質問題で停止していた車両の出荷が順次、再開し始めたこともあり、中間期は売上高、営業利益とも大きく伸ばした。一方で、最終利益は北米向けエンジンの認証不正問題に伴う米当局などとの和解費用2300億円を計上したことで、赤字となった。

和解費用にはカナダ分も含んでおり、先行する米当局とも正式に合意したわけではないが、算定の道筋が見えてきたことから算出したという。和解費用は今後、増える可能性もあるが、大幅にはならないと判断している。

このように米当局との和解費用を算出したことから、未定としていた通期業績見通しの最終損益予想を今回、計上した。通期業績見通しの売上高、営業利益はそれぞれ上方修正した。