帝国データバンクは9月24日、「脱炭素社会に向けた企業への影響調査」の結果を発表した。

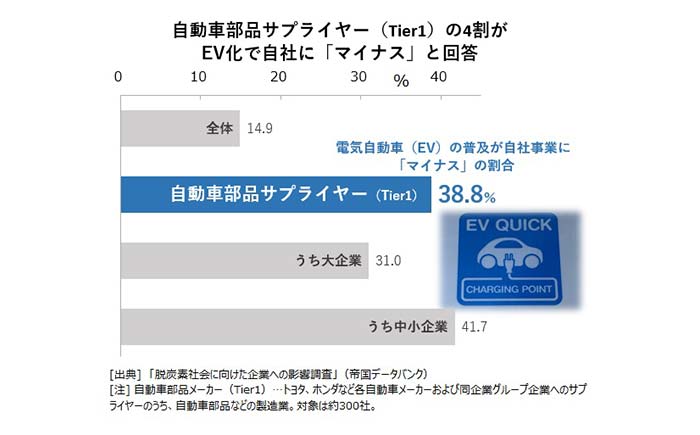

米欧を中心に脱炭素規制が強まり、電気自動車普及の動きが本格化するなか、完成車メーカーに部品を供給するサプライヤーの危機感が強まっている。帝国データバンクの調査によると、トヨタ自動車や日産自動車、ホンダといった完成車メーカーと、グループを形成する製造子会社やメーカー系サプライヤーに直接部品を供給するティア1(一次下請)における製造業約300社のうち38.8%が、EVの普及が自社にとって「マイナス」と回答。調査全体の企業約1万社における同割合(14.9%)に比べて約3倍高い水準となり、サプライヤーでEV化進展に対する危機感が鮮明となった。また、中小サプライヤーではEV化によるマイナスの影響が4割を超えるなど、大企業に比べ危機感がより強かった。

国内では政府が2050年にカーボンニュートラル社会の実現を目指すほか、35年までに純ガソリン車の新車販売禁止を打ち出した。欧州連合(EU)や米国、中国といった主要な市場でも、EV中心の電動車シフトを促す規制強化を進めており、国内の完成車メーカーはEV販売比率の引き上げなど電動化戦略の見直し、目標時期の前倒しが余儀なくされている。ガソリン車に比べて部品点数が半分以下となるEVへの切り替えは、変速機やプロペラシャフトなどガソリン車用部品だけを生産しているサプライヤーにとって影響が大きく、EVに即した部品開発など、生き残りに向けた電動化への対応戦略が急ピッチで進む。他方で、HV向けのインバータなど、もともと電動車部品の開発・供給を進めてきた企業では、EV転換の動きをビジネスチャンスと捉えて積極的な投資を行う動きもあり、製造部品や供給先となるメーカーによってEV化への危機感や対応には温度差もある。

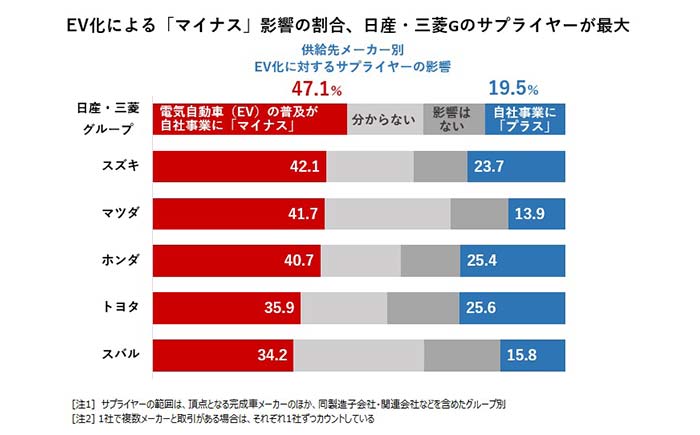

EV化の影響、メーカー毎に三者三様 マイナスの影響「日産・三菱」サプライヤーで最大

各完成車メーカーグループのサプライヤー別にみると、EVの普及による自社への影響が「マイナス」と回答した割合が最も高いのは「日産・三菱」グループ(以下略)向けサプライヤーで、全体の47.1%を占めた。次いでスズキ(42.1%)、マツダ(41.7%)、ホンダ(40.7%)の各グループが続いた。トヨタおよび同社と提携関係にあるスバルの2グループでは、EVの普及によるマイナスの影響の割合が他グループに比べて小幅にとどまった。自社に「プラス」と回答した割合が最も高いのはトヨタのサプライヤーで25.6%だった。次いでホンダ(25.4%)、スズキ(23.7%)、日産・三菱(19.5%)の各グループが続く。最も「プラス」の割合が低かったのはマツダの13.9%だった。

サプライヤーの中でEV化によるマイナスの影響が最も高かった日産・三菱は、リーフやアウトランダー、EV専用のSUVであるアリアを発売するなどEV化を推し進める。また、同社は30年代早期に主要市場の日本や中国、米欧に投入する新型車をすべて電動車両にするなど、国内メーカーの中でも特に100%電動化の目標達成に向けた動きが早い1社だ。そのため、特にエンジン関係のサプライヤーで先行き不安が如実に表れたものとみられる。他方で、同社との取引で取扱量の拡大が見込める電池モジュールやインバータ製造などの企業では、電動化やEV化の進展をビジネスチャンスとみる企業も多い。

スズキとマツダは普通車で、ホンダでは販売台数の多い軽自動車におけるHVなどの電動車販売比率が高くないため 、 EVの普及に伴う部品の入れ替え、削減が他社事例に比べて今後急速に進む懸念が残されている。特にマツダは、ディーゼルエンジンなどエンジンをパワーユニットとして重視する経営戦略を取ってきたなか、これまで目標としてきた2030年時点のEV販売比率5%を2020年に見直し、25%に引き上げるなど電動化戦略の前倒しを表明している。

他方で、トヨタとスバルのサプライヤーにおけるEV化のマイナス影響は、他メーカーのサプライヤーに比べて低位だった。トヨタでは、EV戦略など電動化を進めつつ、水素エンジンなど新しいパワーユニットの一つとして内燃機関も残す戦略が明確となっており 、サプライヤーの不安も比較的軽微にとどまったと考えられる。スバルでは、マイナスの影響が最も低かった一方で「分からない」と答えた割合も全グループのサプライヤーで最も大きく、先行きが読めないなどの思惑もあるとみられる。

「EV戦略」目標も手法も異なる完成車メーカー、中小サプライヤーに与える今後の影響注視

国内の完成車メーカー各社は、今後も電気自動車(EV)をはじめ電動車の販売比率を段階的に引き上げる。現時点でガソリンエンジンなど内燃機関を全廃し、バッテリー式電気自動車(BEV)への一本化を明確に表明しているのはホンダ1社にとどまる。ただ、リーフなどのEVを先行して発売している日産は、当面は独自のハイブリッドシステム「e-power」を軸とした販売戦略を進めるものの、中長期的にはBEVへのシフトを表明している。トヨタも、既存のHVやPHEVを主軸に据えつつBEVやFCVの販売比率を引き上げる。一方、水素エンジンなど次世代型パワーユニットも開発するなど、全方位型のマルチ戦略を採用しており、大手3社でも電動化戦略のロードマップや目標時期は異なる。ただ、既存エンジン車関連の部品需要は今後減少に向かうことは確実とみられ、サプライヤーでも今後対応を急速に進めなければ事業が立ち行かなくなる可能性もあり、ティア2、3と続く下請構造にも影響を与えかねない。

こうしたなか、資金力のある大手サプライヤーでは、各社の電動化戦略に対応した部品開発などを進め、エンジン車向けパーツの需要減少を電動車向けでカバーする体制を整えつつある。自動車用電線製造の古河電気工業は、巻線設備大手のニットクとの協業を決定。モーターなど電動車パーツの開発・生産を共同で進め、それぞれ100億円規模の収益化を見込んでいる。他方、中小サプライヤーでは新規開発などの体力が無い企業も多く、生産パーツや部位によって対応力が異なる。EVシフトが進んでも受注が見込める、ブレーキなどを生産する中小サプライヤーでは、回生ブレーキなど電動車向けの商品の改良・開発で受注獲得を目指すケースがある。

一方、エンジン部品やトランスミッションなど、EV化で消滅する可能性が高い部品を製造しているサプライヤーでは事業継続を諦める動きもある。自動車エンジン用のアルミニウム鋳造設備を開発・製造していた大阪技研(大阪)は、取引先の大手完成車メーカーが脱エンジンへ転換したことから、2021年6月に事業継続を断念した。完成車メーカーの電動化の進展に伴い、開発体力のない中小サプライヤーが淘汰されかねない。完成車メーカーや自治体による技術開発支援など、中小サプライヤーを対象としたEV化への対応をサポートする動きも広がっているなかで、エンジン車で培ってきた技術力をEV時代にどう生かすかが、地域経済や雇用、引いては完成車メーカーのサプライチェーンや競争力、品質維持にとっても重要となる。