帝国データバンク(TDB)は、トヨタ自動車グループ(トヨタグループ)の一次・二次下請企業に関する調査を実施、その結果を発表した。

調査では、帝国データバンクのデータベース「企業概要ファイル「COSMOS2」(147万社収録)」の中から、トヨタ自動車グループと直接、間接的に取引がある下請企業(一次下請、二次下請)を分析した。

調査結果の要旨は、以下の通り。

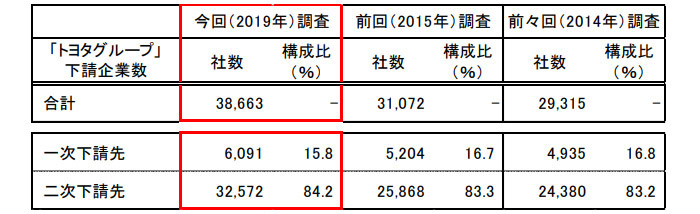

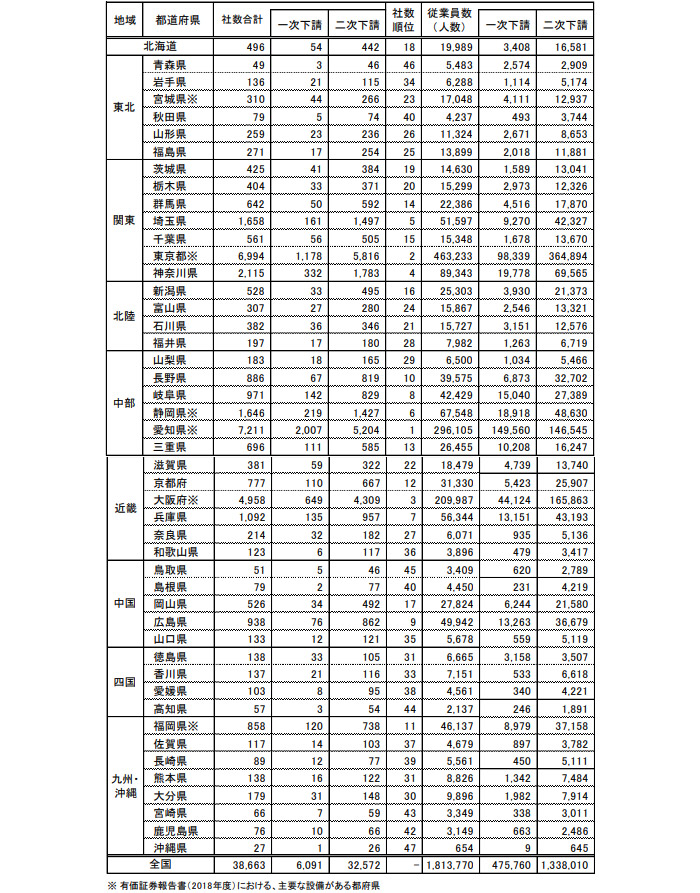

1. トヨタグループ(主要関連会社・子会社計16社)の下請企業は、グループと直接的に取引を行う一次下請企業が6091社、間接的に取引を有する二次下請企業が3万2572社、全国に合計3万8663社が判明。地域では東海地方を中心に、関東から近畿まで幅広く集積している。

2. 業種別では、一次下請は「受託開発ソフトウェア」がトップとなり、2014 年の調査開始以降初めて「自動車部分品・付属品製造」(259社、構成比4.3%)を上回った。

3. 売上高規模別では、全体では「1~10億円未満」が2万1107社(構成比 54.6%)で最多となり、中小・零細企業が増加した。業績動向では、2017 年度は 25.0%(9614 社)が増収となり、「減収」企業(4325 社、構成比 11.3%)の2倍超となった。

※「トヨタ自動車グループ」は、トヨタ自動車および同社の2018年度・有価証券報告書に記載のある国内製造子会社・持分法適用関連会社(アイシン精機、デンソー、トヨタ紡織など)など計16社が対象。

※トヨタグループの複数社と取引関係がある企業については「1社」としてカウント。

※「製造業」「卸売業」「サービス業」の3業種における自動車製造等に関連する企業で、資本金3億円以下の企業を、トヨタグループの「下請企業」と定義した。

※取引の有無、売上高、所在地は最新のものとしたが、変動している可能性もある。

<1. 概要・都道府県別>

下請企業は「愛知県」「岐阜県」「大阪府」など 10 都府県に集積

トヨタグループ(主要関連会社・子会社計16社)の下請企業は、グループと直接的に取引を行う一次下請企業が6091社、間接的に取引を有する二次下請企業が3万2572社となり、全国で合計3万8663社が判明。前回の2015年調査から7591社増加した。

<下請企業数推移・内訳>

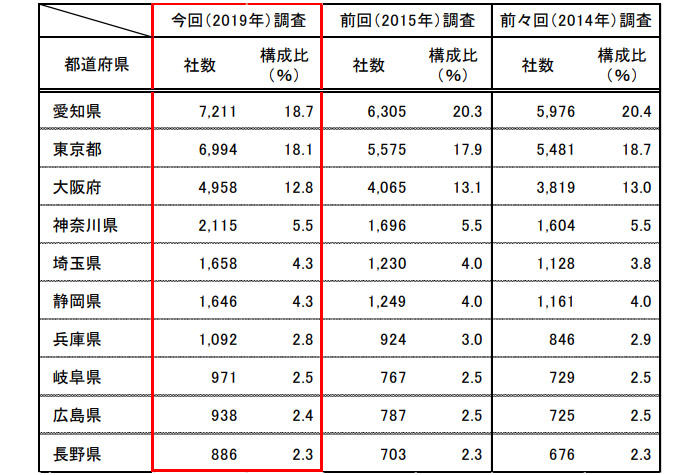

各都道府県の下請企業数は、生産拠点が集積する「愛知県」が7211社(構成比:18.7%)で最多となり、全体の約2割を占めた。以下、「東京都」(6994社、同:18.1%)、「大阪府」(4958 社、同:12.8%)、「神奈川県」(2115社、同:5.5%)と続き、総じて大都市圏に多く存在する。

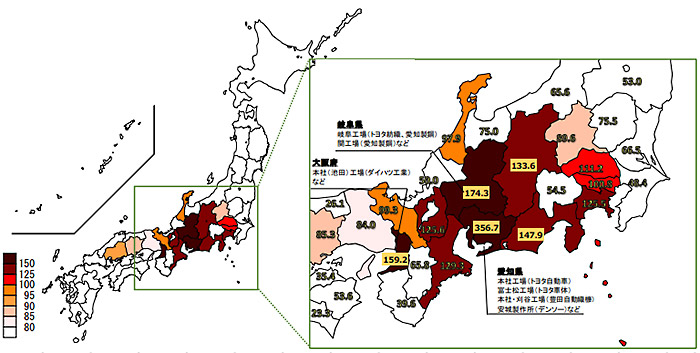

他方、各県産業(製造業・卸売業・サービス業)に占めるトヨタグループ下請企業の集積度(※1)は、「愛知県」(356.7)がトップのほか、「岐阜県」(174.3)、「大阪府」(159.2)、「静岡県」(147.9)、「長野県」(133.6)と続き、10 都府県で集積度が基準となる100を上回るなど、関東から近畿にまたがる幅広い地域で、集積度が高い傾向が見られた。

<社数上位 10都府県>

<各都道府県におけるトヨタグループ下請企業の集積度 >

※1:各都道府県における「トヨタグループ下請企業」の相対的な集積度を、100 を基準に示した指数。各都道府県の「製造業」「卸売業」「サービス業」に占めるトヨタグループ下請企業の比率を、全国の同比率で除して算出し、数値が高いほど相対的な集積度が高いことを示す。

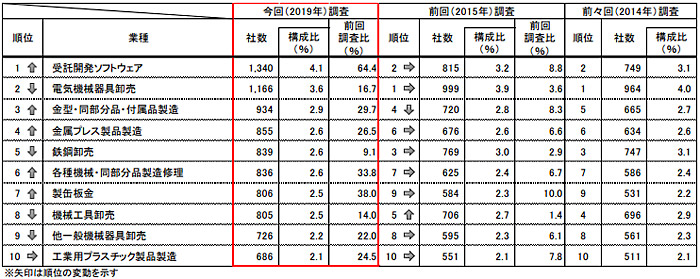

<2. 業種別>

一次・二次下請ともに最多は「受託開発ソフトウェア」、「非製造業」が初のトップ

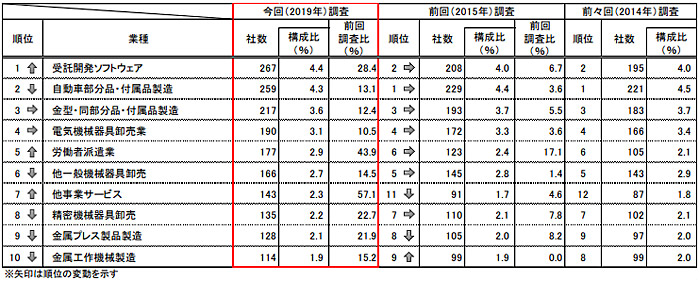

業種別に見ると、一次下請では「受託開発ソフトウェア」が267社(構成比:4.4%)でトップ。

2014年の調査開始以降で初めて「自動車部分品・付属品製造」(259社、同:4.3%)を上回るとともに、トヨタグループの一次下請としては初めて「非製造業」が企業数で最多となった。

結果について、帝国データバンクは、近年、同社ではハイブリッド車(HV)や燃料電池車(FCV)に代表される電動化・電子化、T-Connect などの通信機能といったカーエレクトロニクスのほか、自動(衝突被害軽減)ブレーキ(プリクラッシュセーフティシステム)など安全装備の充実を進めるなかで、システム制御を行う ECU(エレクトロニックコントロールユニット)などに搭載される組み込みソフトウェアの需要急増が、要因の一つではないかとしている。

<一次下請企業 業種別>

二次下請では、「受託開発ソフトウェア」が1340社(構成比:4.1%)で最多となり、前回調査

(2015 年)比 50%以上の急増。以下、「電気機械器具卸売」(1166社、同:3.6%)、「金型・同部分品・付属品製造」(934社、同:2.9%)、「金属プレス製品製造」(855社、同:2.6%)、「鉄鋼卸売」(839 社、同 2.6%)と続いた。

<二次下請企業 業種別>

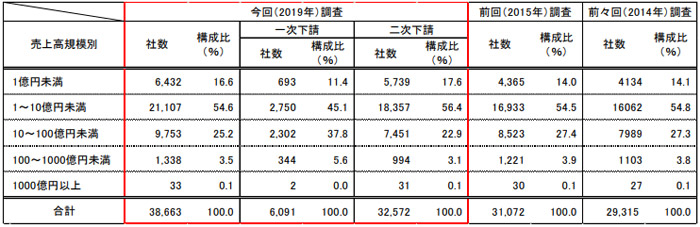

<3. 売上高規模・業績動向>

年売上高 1 億円未満の中小企業、構成比で上昇

売上高規模別では、全体では「1~10 億円未満」が2万1107社(構成比:54.6%)で最多。以下、「10~100 億円未満」(9753社、同:25.2%)、「1億円未満」(6432社、同:16.6%)と続いた。

総じて、売上高の大きい10~1000億円未満の中~大規模企業が多くを占めたが、構成比では2015年の前回調査からいずれも減少。代わって「1億円未満」や「1~10億円未満」の企業が占める構成比が増加し、トヨタグループ下請企業における中小・零細企業の存在感が高まった。

<売上高規模別推移>

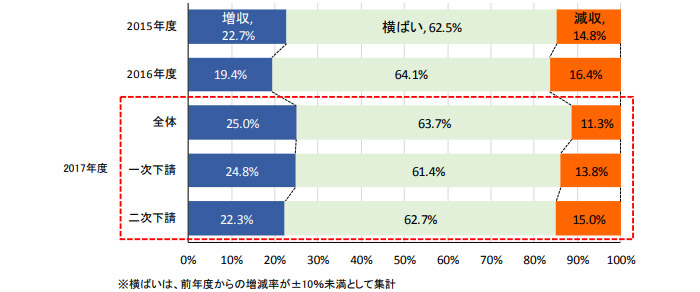

業績動向では、2017年度の業績が判明した3万8410社のうち、25.0%(9614社)が増収となり、「減収」企業(4325社、構成比:11.3%)の2倍超となった。ただし、全体の約6割超の企業では「横ばい」(2万4471社、同:63.7%)となった。また、「増収」企業では一次下請が24.8%(1462社)、二次下請が22.3%(7034社)となった。

ともに「横ばい」企業の構成比が最高となったものの、「減収」企業の構成比を上回った。また、一次下請は二次下請に比べ、「増収」企業の構成比が高く、「減収」企業の構成比が低い結果となった。

<業績動向推移>

今後の見通し

帝国データバンクは、調査結果を踏まえ、トヨタグループの今後の見通しについて、以下のように分析している。

近年、トヨタ自動車でもEV(電気自動車)など次世代車の開発に注力するほか、自動運転技術などの開発にも力を入れている。

他方、こうした先進技術の開発原資捻出のため、グループ企業同士で重複する事業を1社に集約するほか、「TNGA(トヨタ・ニュー・グローバル・アーキテクチャー)」に代表される生産車種間での部品共通化などの生産効率化、原価削減に向けたコスト管理の徹底を推進。

こうしたグループでの新技術や方針の策定は、従来の自動車製造では基幹産業たり得なかったソフトウェア開発などの異業種や、ベンチャーなど新興企業には新たなビジネスチャンスとなる。

半面、既存の下請企業では事業や部品の集約化などによる受注の偏りやコモディティ化、CASE時代に需要減少が見込まれるエンジンや油圧ブレーキなどを構成する部品の受注量縮小、異分野からの参入といった新たな脅威要因にもなり得る。

今後は、トヨタグループにおけるCASE対応に向けた戦略として、生産工場でのEV生産転換など、従来なかった完成車メーカーの新たな要求に合わせた供給体制構築の必要性に迫られるケースも増加。

生産ラインの転換や、新部品の開発など独自技術の保有による「ケイレツ」を超えた競争力強化などの変化が、現在業績面で堅調なトヨタグループ下請企業各社にも求められることになるだろう。

[参考]

<全国都道府県別 下請社数・従業員数>

<グループ各社の下請企業数(下請企業数上位10社)>

[問い合わせ先]

(株)帝国データバンク

データソリューション企画部 情報統括課

担当:飯島 大介

電話:03-5775-3073/FAX:03-5775-3169

メール:daisuke.iijima@mail.tdb.co.jp